Разбираясь в сложностях финансовых компенсаций, связанных с социальными отчислениями, важно понимать основные принципы и процессы. В этой теме мы рассмотрим механизм получения финансовых возвратов за счет налоговых платежей, уделив особое внимание различным методам и требованиям.

По сути, чтобы получить возврат, необходимо собрать и предоставить специальную документацию, подтверждающую ваши взносы. Сюда входят копии соответствующих документов, квитанции об оплате и любые другие подтверждающие формы. Ваши документы должны быть представлены в соответствующий налоговый орган или агентство, которые рассмотрят и обработают ваше заявление соответствующим образом.

Один из распространенных сценариев — возврат средств, связанных с пенсионными взносами или другими видами сберегательных счетов. Конечная цель — обеспечить получение максимального пособия с учетом ваших платежей, на которые вы имеете право. Очень важно вести точный учет и следить за тем, чтобы все документы были правильно подписаны и поданы вовремя, чтобы процесс возмещения прошел гладко.

Возмещение социального налогового вычета

Когда речь идет о возмещении конкретных налоговых льгот, существует несколько ключевых шагов и соображений для обеспечения гладкого процесса. Это включает в себя сбор и подачу различных документов в соответствующие налоговые органы, при этом необходимо убедиться в том, что все бумаги являются точными и полными. Этот процесс включает в себя заполнение необходимых форм и предоставление подтверждающих доказательств для обоснования претензий.

Для начала вам необходимо подготовить и подать ряд важных документов. Среди них могут быть доказательства расходов, копии квитанций и любые другие формы, требуемые налоговой организацией. Важно убедиться, что все документы подписаны и датированы должным образом, чтобы избежать задержек. Например, если вы заявляете вычет по расходам на супруга, убедитесь, что у вас есть необходимое подтверждение родства и другие сопутствующие документы.

Ниже приведена сводная таблица основных документов и шагов, необходимых для этого процесса:

| Тип документа | Описание |

|---|---|

| Расходные квитанции | Оригиналы или копии с указанием потраченных сумм |

| Подтверждение родства | Документы, подтверждающие ваши отношения с человеком, на которого вы претендуете на пособие |

| Заполненные формы | Налоговые формы, заполненные точной информацией |

| Подписи | Необходимые подписи на всех соответствующих формах и документах |

Понимание максимально допустимой суммы и учет всех ваших расходов помогут получить максимальную выгоду от имеющихся льгот. Обязательно перепроверьте все документы перед подачей, чтобы избежать проблем с оформлением заявки.

Для получения дополнительной помощи вы можете проконсультироваться с налоговым консультантом или обратиться непосредственно в налоговое управление. Они могут предоставить рекомендации по конкретным требованиям и помочь обеспечить эффективное рассмотрение вашего заявления.

Как получить налоговые льготы по индивидуальному инвестиционному счету

Чтобы получить налоговые льготы, связанные с индивидуальным инвестиционным счетом (ИИС), необходимо выполнить определенные действия, чтобы все было в порядке. Этот процесс включает в себя подачу различных документов и выполнение определенных требований, которые подтверждают ваше право на получение этих финансовых льгот. Понимание того, какие документы необходимо оформить и как это сделать, может существенно повлиять на получение максимальной суммы, на которую вы имеете право.

Во-первых, убедитесь, что у вас есть правильные формы и документы. К ним относятся подтверждение взносов на ваш ИИС и все подтверждающие документы из вашего финансового учреждения. Возможно, вам потребуется предоставить копии этих документов с вашей подписью в соответствующий налоговый орган. Если вы не знаете, какие документы нужны и как их заполнить, обратитесь за советом к своему финансовому консультанту или в налоговую службу.

Как только вы подготовите все необходимые документы, подайте их в налоговую инспекцию или соответствующий налоговый орган. Важно убедиться в том, что все документы заполнены полностью и точно, чтобы избежать задержек в обработке. После подачи документов налоговая служба рассмотрит их и определит размер налоговой льготы, которую вы можете получить.

Для семейных пар оба супруга также могут претендовать на эти льготы, если они соответствуют требованиям. Обязательно приложите все соответствующие документы, касающиеся семейного положения и совместных инвестиций. Таким образом, вы сможете в полной мере использовать налоговые льготы для обоих партнеров.

Как получить налоговый вычет по индивидуальному инвестиционному счету (ИИС)?

Чтобы воспользоваться налоговым вычетом по индивидуальному инвестиционному счету (ИИС), необходимо выполнить несколько шагов и получить максимальную выгоду. Это включает в себя подготовку и подачу специальных документов в соответствующие органы.

- Соберите документацию: Сначала соберите все необходимые документы, подтверждающие вашу претензию. Как правило, они включают доказательства взносов в IIA, например выписки с банковского счета или справки из финансовых учреждений.

- Проверьте взносы: Убедитесь, что у вас есть точные записи обо всех взносах, сделанных на ваш ИИС. Эта информация необходима для расчета суммы вычета.

- Подготовьте подтверждающие документы: Вам может потребоваться представить копии выписок со счета ИИС, а также любые документы, подтверждающие ваши инвестиции и взносы. Убедитесь, что эти документы заполнены и должным образом подписаны.

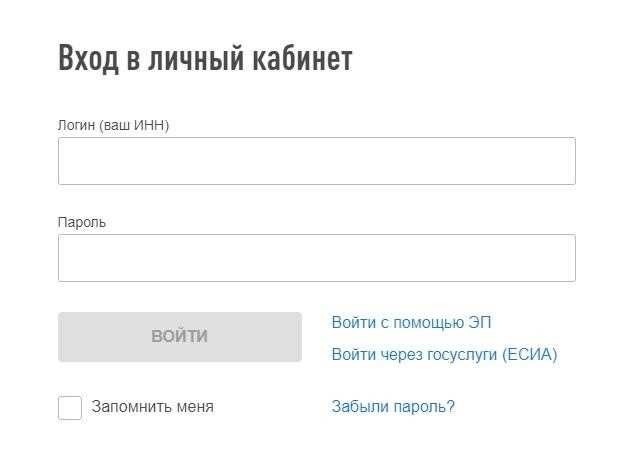

- Подайте документы в налоговые органы: Заполните необходимые формы и подайте их в налоговые органы. Обычно эти формы можно найти на официальном сайте налоговой организации или получить в ее офисе.

- Проверьте подтверждение: После подачи документов убедитесь, что налоговые органы получили и обработали ваше заявление. Это можно сделать через Интернет или связавшись с ними напрямую.

Тщательно подготовив документы и выполнив следующие шаги, вы сможете эффективно использовать налоговые льготы, предоставляемые взносами на ИИС. Обязательно проконсультируйтесь с налоговым консультантом, если у вас возникли вопросы или вам нужна помощь в этом процессе.

Что такое IIA?

Индивидуальный инвестиционный счет (ИИС) — это специализированный финансовый инструмент, который предлагает различные преимущества для управления личными финансами. Он разработан для того, чтобы помочь людям эффективно управлять своими инвестициями и при этом получить потенциальную выгоду от налоговых льгот. Понимание того, как использовать ИИС, может существенно повлиять на финансовое планирование и налоговую стратегию.

- Определение: ИИС — это тип счета, который позволяет физическим лицам инвестировать свои средства в различные финансовые продукты, пользуясь при этом определенными налоговыми льготами.

- Налоговые льготы: Взносы, сделанные на ИИС, могут привести к снижению налогов. Это означает, что инвестированные средства имеют право на вычеты, что может уменьшить общий налогооблагаемый доход.

- Управление счетом: Чтобы воспользоваться преимуществами ИИС, люди должны открыть счет в финансовом учреждении или компании, предлагающей такие услуги. Это необходимо для обеспечения надлежащего управления и отслеживания состояния счета.

- Предоставление документов: Для получения налоговых льгот необходимо предоставить соответствующие документы в налоговые органы. К ним часто относятся доказательства взносов и выписки со счета.

- Правомочность: Существуют определенные критерии и ограничения, которые применяются к IIA, например, максимальные лимиты взносов и квалификационные инвестиции. Очень важно знать их, чтобы получить максимальную выгоду.

В заключение следует отметить, что ИИС — это ценный финансовый инструмент, который может улучшить инвестиционные стратегии и предложить значительные налоговые преимущества. Правильное управление и понимание особенностей счета необходимы для того, чтобы в полной мере использовать его потенциальные преимущества.

Максимальный вычет по ИИСА

Максимальный вычет по индивидуальному инвестиционному сберегательному счету (IISA) может быть весьма выгодным. Используя этот финансовый инструмент, люди могут значительно сократить свой налогооблагаемый доход. Понимание правил и процедур получения этой льготы имеет решающее значение для обеспечения максимального потенциала экономии и возврата средств.

Чтобы получить право на максимальный вычет, вы должны внести определенную сумму на свой IISA в течение финансового года. Средства, которые вы инвестируете в этот счет, могут уменьшить ваш налогооблагаемый доход, что приведет к снижению налоговых выплат. Каждый год существуют определенные ограничения на сумму, которую вы можете вычесть, поэтому важно быть в курсе этих ограничений и корректировать свои взносы соответствующим образом.

Чтобы заявить об этом вычете, вам нужно собрать и представить соответствующие документы. Убедитесь, что у вас есть все необходимые бумаги, включая квитанции и подтверждения взносов, которые должны быть хорошо организованы. Если вы состоите в браке, вы и ваш супруг можете воспользоваться этим вычетом, но во избежание путаницы необходимо оформлять и подавать документы отдельно.

Чтобы подать заявление, вам нужно предоставить в местный налоговый орган необходимые документы. Как правило, это заполненная форма и подтверждающие документы о ваших взносах. Имейте в виду, что в процессе может потребоваться определенная бумажная работа, например, предоставление копий выписок с вашего счета и доказательств инвестиций.

Соблюдая эти правила и ведя тщательный учет, вы сможете эффективно использовать максимальный вычет по вашему IISA, оптимизируя налоговые льготы и обеспечивая соблюдение всех соответствующих правил.

Документы для получения налоговых вычетов по IISA

При получении вычетов по индивидуальному инвестиционному сберегательному счету (IISA) очень важно собрать и представить в налоговые органы необходимую документацию. Этот процесс гарантирует, что вы сможете получить максимальную выгоду от своих взносов и выполнить все требования законодательства. В следующем разделе описаны основные документы, необходимые для подачи заявления.

Чтобы успешно заявить о своих вычетах, вам необходимо подготовить ряд определенных документов. Эти документы помогут подтвердить ваше право на участие в программе и суммы взносов. Они также служат доказательством вашей инвестиционной деятельности и взносов в течение года. Убедитесь, что все формы точно заполнены и при необходимости подписаны.

| Документ | Описание |

|---|---|

| Подтверждение взносов | Справка из финансового учреждения, подтверждающая суммы, внесенные на ваш IISA. |

| Копия инвестиционных выписок | Подробные выписки, отражающие операции и остатки на вашем счете. |

| Документ, удостоверяющий личность | Документы, подтверждающие вашу личность, такие как паспорт или водительские права. |

| Свидетельство о браке | Если применимо, свидетельство, подтверждающее семейное положение при заявлении вычетов на супруга/супругу. |

| Подписанная декларация | Заполненный и подписанный бланк, в котором вы заявляете о достоверности предоставленной информации. |

Обязательно соберите все необходимые документы и проверьте их правильность перед подачей. Налоговая служба будет использовать их для обработки вашего заявления и определения допустимой суммы вычета. Заранее подготовив эти материалы, вы сможете упростить процесс и обеспечить эффективное рассмотрение вашего заявления.

Как получить налоговый вычет?

Получение налогового вычета включает в себя несколько этапов, чтобы вы могли воспользоваться соответствующими налоговыми льготами. Независимо от того, идет ли речь о взносах в пенсионные фонды, благотворительных пожертвованиях или других квалифицируемых расходах, понимание процедуры крайне важно. Вот общее руководство о том, как это сделать.

Сначала определите, какие расходы или взносы дают право на вычеты. Это могут быть платежи в пенсионные фонды, благотворительные организации или другие утвержденные организации. Соберите все соответствующие документы, подтверждающие эти расходы, например квитанции или официальные заявления.

Затем заполните необходимые формы, требуемые местным налоговым органом. Эти формы, как правило, должны быть заполнены с подробным описанием квалифицируемых расходов и сопровождаться подтверждающими документами. Убедитесь, что все сведения точны и что вы приложили копии всех соответствующих документов.

После того как формы заполнены, отправьте их в соответствующее налоговое управление. Часто это можно сделать в электронном виде или отправить документы по почте. Обязательно сохраните копии всех отправленных документов для своих записей.

Если вы заявляете вычеты, связанные с взносами, сделанными через индивидуальный инвестиционный счет (ИИС) или аналогичные финансовые продукты, приложите дополнительные документы, подтверждающие эти операции. Если вычеты связаны с вашим супругом (супругой), укажите его (ее) данные и, при необходимости, соответствующие подтверждающие документы.

После подачи документов налоговый орган рассмотрит ваше заявление и оформит вычет. Рекомендуется отслеживать ход рассмотрения и обращаться за помощью, если возникнут какие-либо проблемы. Будьте терпеливы, так как процесс рассмотрения может занять некоторое время.

Выполнив эти действия и предоставив необходимую документацию, вы сможете эффективно воспользоваться налоговыми вычетами и потенциально уменьшить свои налоговые обязательства.