В сфере управления заработной платой точность крайне важна, но иногда могут возникать расхождения. Когда на зарплату сотрудника влияет чрезмерное удержание, крайне важно оперативно исправить ситуацию. В этой статье мы рассмотрим методы выявления таких ошибок, процедурные шаги по их исправлению и основные бухгалтерские проводки, сопровождающие этот процесс.

При обнаружении ошибки чрезмерного удержания, как правило, после окончания квартала, необходимо применить стратегический подход. Будь то официальное уведомление или внутренняя оценка, цель состоит в том, чтобы гарантировать, что пострадавшее лицо не будет продолжать недополучать выплаты в будущем. Надлежащая документация и своевременная связь являются ключевыми компонентами для смягчения последствий как для сотрудника, так и для финансовых документов организации.

Этот процесс включает в себя специальные учетные мероприятия и соблюдение стандартов отчетности. Корректирующие действия осуществляются с помощью точных бухгалтерских проводок и могут потребовать внесения корректировок в предстоящие денежные переводы. Точное отслеживание и прозрачная отчетность, особенно в ежеквартальных декларациях, таких как 6-НДФЛ, необходимы для обеспечения соблюдения требований и предотвращения дальнейших осложнений. Средства, первоначально взятые из заработка работника, должны быть тщательно обработаны, чтобы обеспечить их возврат или надлежащее использование в счет будущих обязательств.

Решение проблемы вычетов из заработной платы: Устранение излишнего взыскания

В случае выявления ошибки в расчетах, когда сотрудник получил меньшую компенсацию из-за чрезмерных вычетов, необходимо оперативно решить эту проблему, чтобы восстановить баланс. Это включает в себя исправление бухгалтерских записей, обновление отчетов и обеспечение правильного возмещения сотруднику. Ниже приведено подробное руководство по необходимым действиям и документации.

| Шаг | Описание |

|---|---|

| 1. | Идентификация ошибки: Проверьте и подтвердите излишне удержанную сумму. Убедитесь, что все соответствующие детали были правильно определены, прежде чем продолжить. |

| 2. | Подача заявления сотрудника: сотрудник подает официальный запрос на возмещение расходов. Убедитесь, что в заявлении указана конкретная сумма и период, о котором идет речь. |

| 3. | Исправление записей: Корректировка бухгалтерских записей компании для отражения точных сумм. Этот шаг крайне важен для сохранения точности как в финансовой документации, так и в будущей отчетности. |

| 4. | Процесс возмещения: Оформите возмещение по соответствующим каналам оплаты. Зарегистрируйте операцию и подготовьте необходимую документацию для налоговых органов. |

По завершении возмещения обновите соответствующие отчеты по заработной плате за квартал. Это включает в себя внесение изменений в такие формы, как 6-НДФЛ, для точного отражения исправленных сумм. Если о переплате было сообщено в налоговые органы, следует направить уведомление о возврате в налоговую инспекцию, чтобы скорректировать налоговые обязательства и избежать расхождений в будущих декларациях. Правильное общение с сотрудником и своевременное внесение обновлений в финансовую документацию обеспечат беспроблемное решение проблемы.

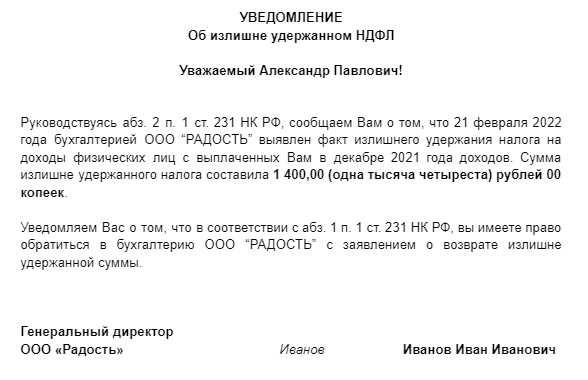

Шаг 1. Уведомление сотрудника о чрезмерном удержании

Первоначальная задача состоит в том, чтобы проинформировать сотрудника о сумме излишне удержанного налога. Это обеспечит прозрачность и позволит правильно документировать последующие действия. Важно прояснить ситуацию и наметить дальнейшие шаги.

При выявлении такой проблемы общение с сотрудником должно быть быстрым и четким. Ниже описаны шаги, которые помогут эффективно управлять этим процессом:

- Проанализируйте платежные ведомости, чтобы определить конкретную сумму, которая была удержана неправильно.

- Составьте письмо-уведомление для сотрудника, в котором объясните суть расхождения и точную сумму.

- Изложите возможные варианты исправления ситуации, включая возможные корректировки в следующих циклах начисления зарплаты или прямое возмещение.

- Убедитесь, что сотрудник понимает, как это исправление отразится на его предстоящих налоговых декларациях и какие последствия могут быть для его заявленного дохода.

- Запросите у сотрудника официальное подтверждение, свидетельствующее о том, что он был проинформирован об ошибке и предложенном решении.

Этот шаг имеет решающее значение для ведения точного учета как при начислении заработной платы, так и при составлении налоговой отчетности. Надлежащее документирование этого уведомления поможет в решении любых будущих вопросов или проверок, связанных с доходами сотрудника и удержанием налогов.

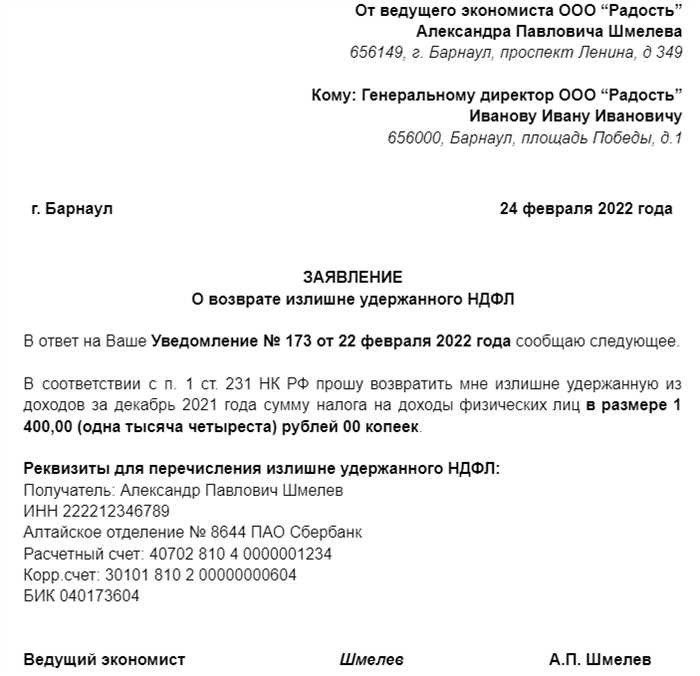

Шаг 2. Получение заявления сотрудника на возврат налога

Чтобы начать процесс исправления ошибки удержания, необходимо сначала получить официальный запрос от сотрудника. Этот документ служит основой для устранения несоответствия и обеспечения получения сотрудником средств, которые были удержаны ошибочно. Без этого заявления компания не сможет приступить к возмещению или внесению необходимых корректировок в бухгалтерские записи.

1. Уведомление: После выявления ошибки необходимо незамедлительно уведомить об этом сотрудника. Это уведомление должно содержать подробную информацию о расхождении в удержаниях и инструкции по подаче заявления на возмещение. Уведомляя сотрудника, мы обеспечиваем прозрачность и поддерживаем доверие.

2. Подача заявления: После получения уведомления сотрудник подает официальный письменный запрос на возмещение. Это заявление очень важно, так как оно служит основанием для внесения необходимых исправлений в финансовую документацию. В заявлении необходимо указать данные сотрудника, период, о котором идет речь, и точную сумму, которая была удержана по ошибке.

3. Бухгалтерские проводки: После получения заявления бухгалтерские проводки корректируются с учетом исправления. Возмещение оформляется либо в виде будущих платежей, либо в виде прямого возмещения, в зависимости от сроков и суммы. Этот этап обеспечивает правильное распределение средств и надлежащую документацию в финансовых отчетах.

Примечание: Во избежание разногласий с налоговыми органами необходимо убедиться, что возмещение учтено в следующем квартальном отчете и отражено в соответствующих налоговых декларациях, например 6-НДФЛ.

Возмещение за счет предстоящих платежей

Когда в расчетах заработной платы возникают ошибки, их можно устранить путем корректировки будущих операций. Такой подход предполагает выплату компенсации работнику за счет уменьшения его налоговых обязательств в последующих периодах, что позволяет восстановить первоначально переплаченную сумму без нарушения текущих денежных потоков.

После выявления переплаты организация пересчитывает причитающиеся суммы. Излишек распределяется на будущие платежи, постепенно корректируя баланс. Мы уведомляем налоговые органы об ошибке, и после этого сообщения суммы превышения корректируются в предстоящем периоде. Очень важно включать эти корректировки в ежеквартальный отчет, чтобы все записи соответствовали фактическим операциям.

Для целей бухгалтерского учета эти проводки отражают уменьшение будущих обязательств. Это делается путем зачета излишне уплаченных сумм против сумм, подлежащих уплате в следующем налоговом периоде. Этот метод позволяет точно сбалансировать финансы сотрудника и обязательства организации.

Процедура осуществляется следующим образом:

Шаг 1. Определите сумму переплаты в текущем периоде. Запишите ее в бухгалтерскую книгу компании.

Шаг 2. Уведомите сотрудника о корректировке. Затем скорректируйте предстоящие выплаты с учетом исправленной суммы.

Шаг 3. Сообщите об этом в налоговые органы, подав обновленный отчет. Это обеспечит признание переплаты и правильную корректировку будущих платежей.

Шаг 4. Включите корректировки в ежеквартальный отчет компании (6-НДФЛ). Это обеспечивает согласованность данных по заработной плате и официальных налоговых отчетов.

Решая проблему превышения таким образом, организация придерживается сбалансированного подхода, избегая ненужных сложностей и одновременно обеспечивая соблюдение налоговых обязательств.

Возврат за счет бюджетных средств

В случаях, когда из зарплаты сотрудника была вычтена лишняя сумма, компания должна предпринять действия, чтобы исправить эту ошибку. Один из вариантов — использовать средства, ранее возвращенные из бюджета. Этот процесс требует точных бухгалтерских корректировок, официальных уведомлений и соблюдения правил налоговой отчетности.

После того как ошибка будет выявлена и исправлена, неправильно удержанную сумму можно будет зачесть в счет средств, полученных обратно из бюджета. На первом этапе необходимо подать заявление с указанием переплаты. После получения подтверждения от соответствующего налогового органа компания может приступить к составлению необходимых бухгалтерских проводок.

В бухгалтерских проводках будет отражена корректировка суммы переплаты. В следующем квартале эти корректировки будут отражены в форме 6-НДФЛ. Во избежание расхождений организация должна убедиться, что все необходимые корректировки внесены до подачи отчета.

При подготовке следующего отчета 6-НДФЛ крайне важно обеспечить точное отражение исправленных данных. Это позволит избежать проблем в будущем и обеспечить получение сотрудниками правильной компенсации. Возвращенные из бюджета средства следует тщательно отслеживать и использовать для компенсации переплаты, не допуская финансовых расхождений.

Шаг 4. Составление проводок в бухгалтерском учете

После выявления переплаты следующим шагом будет внесение необходимых корректировок в бухгалтерскую отчетность. В этом разделе описывается процесс точного отражения этих корректировок, обеспечивающий правильность и соответствие всех финансовых отчетов.

При оформлении возврата таких сумм нам необходимо создать соответствующие бухгалтерские проводки для отражения изменений. Эти проводки помогут правильно отразить возврат средств и любые связанные с этим бюджетные корректировки.

- 1. Обнаружив ошибку, исправьте ранее учтенную сумму на счете заработной платы сотрудника.

- 2. Уведомите сотрудника о корректировке и, если необходимо, получите от него письменное заявление о возврате излишне выплаченной суммы.

- 3. Зарегистрируйте сумму, подлежащую возврату, как дебиторскую задолженность в системе бухгалтерского учета.

- 4. Оформите возврат со счета компании и убедитесь, что возвращенная сумма правильно зачислена на банковский счет сотрудника.

- 5. Уменьшите сумму предстоящих налоговых платежей, чтобы учесть коррекцию переплаты.

- 6. Отразите корректировку в бюджете, уменьшив общую сумму налоговых обязательств за квартал.

- 7. Задокументируйте весь процесс, включая исправленные суммы, и внесите соответствующие изменения в бухгалтерские записи.

Эти проводки обеспечивают правильное оформление возврата и точность и актуальность финансовых записей компании и налоговой отчетности за квартал.

Вариант 1 — ошибка обнаружена и исправлена в том же квартале

Если ошибка обнаружена и исправлена в течение одного квартала, важно устранить ее оперативно, чтобы обеспечить точность отчетности и соответствие требованиям. Этот сценарий предполагает выявление ошибки в сумме удержания, ее исправление и внесение необходимых корректировок в предстоящие платежи и декларации. Цель — устранить несоответствие до окончания отчетного периода, чтобы избежать осложнений при подаче отчетности в будущем.

В этой ситуации организация сначала обнаруживает избыточное удержание. После обнаружения несоответствия принимаются незамедлительные меры по его исправлению. Корректировка отражается в следующем расчете заработной платы, уменьшая размер удержания для сотрудника, чтобы уравновесить переплату. Затем сумма превышения корректируется в финансовых документах компании для обеспечения надлежащего учета.

После внесения исправлений компания должна обновить соответствующие налоговые отчеты, включая 6-НДФЛ. Эти корректировки должны быть четко задокументированы с указанием первоначальной ошибки и шагов, предпринятых для ее устранения. Это обеспечивает прозрачность и четкий аудиторский след.

Последний этап — подача исправленной отчетности в налоговые органы. Исправление отражается в отчетности за квартал, в котором была обнаружена ошибка. Это предотвращает необходимость в дополнительных подачах и обеспечивает соответствие отчетности фактической финансовой деятельности компании.

В этом сценарии организация также должна связаться с сотрудником, чтобы проинформировать его об исправлении и его влиянии на предстоящие выплаты. Такой подход обеспечивает осведомленность сотрудника о корректировке и снижает вероятность недоразумений.

Вариант 2 — ошибка обнаружена после подачи отчета

В некоторых случаях ошибки в налоговых расчетах или вычетах выявляются только после сдачи соответствующих квартальных отчетов. Эти ошибки требуют исправления не только в документации организации, но и в обновленных налоговых декларациях. Важно своевременно устранить такие ошибки, чтобы обеспечить точное отражение налоговых обязательств и избежать возможных штрафов.

Процесс начинается с выявления ошибки, как правило, путем анализа представленных отчетов или общения с сотрудниками, которых затронула ошибка в расчетах. Как только расхождение подтверждается, организации необходимо уведомить налоговые органы и внести корректировки во внутренние бухгалтерские записи. Эти исправления должны быть отражены в следующем отчетном периоде.

Шаги по исправлению ошибки

Процесс исправления такой ошибки включает в себя несколько этапов:

- Получите письменное заявление от сотрудника, если ошибка связана с его индивидуальным налоговым вычетом.

- Определите период, в котором произошла ошибка, и рассчитайте переплату или недоплату.

- Подготовить и подать обновленную налоговую декларацию за квартал, в котором была выявлена ошибка, с указанием правильных сумм.

- Внесите корректировки в ведомости начисления заработной платы и сделайте необходимые бухгалтерские проводки, чтобы отразить исправленные суммы.

Бухгалтерские проводки

Бухгалтерский учет таких исправлений включает в себя специальные проводки, корректирующие ранее отраженные суммы. Ниже приведен пример того, как могут выглядеть эти проводки:

| Проводка №. | Счет | Описание | Дебет | Кредит |

|---|---|---|---|---|

| 1 | 76 | Корректировка излишне уплаченного налога, подлежащего возврату | XX,XXX | |

| 2 | Корректировка ранее учтенных расходов на оплату труда | XX,XXX | ||

| 3 | 68 | Корректировка налоговых обязательств за период | XX,XXX |

После внесения исправлений в бухгалтерскую систему важно убедиться, что они также отражены в следующей квартальной налоговой декларации. Это поможет согласовать суммы с налоговыми органами и избежать расхождений в будущем.

Подача обновленных деклараций

Последний шаг включает в себя подачу обновленной налоговой декларации. Пересмотренные суммы должны быть четко указаны, и необходимо включить примечание, объясняющее характер исправления. Также рекомендуется сохранять копии всех сообщений с налоговыми органами и сотрудниками для дальнейшего использования.

Важно уведомить соответствующие органы о внесенных исправлениях и внести соответствующие коррективы в любые будущие платежи. Своевременное устранение таких ошибок позволяет организации соблюдать налоговое законодательство и избегать возможных проблем с налоговыми органами.